Texto ordenado al 30/11/2010.

Sección 1. Aspectos generales.

1.1. Criterio básico.

Las tasas de interés compensatorio se concertarán libremente entre las entidades financieras y los clientes.

En las financiaciones vinculadas a operaciones con tarjetas de crédito, se observará lo establecido en la Sección 2.

1.2. Formas de concertación.

1.2.1. Tasa fija.

Los contratos de préstamo a tasa de interés fija no podrán contener cláusulas que prevean su modificación en determinadas circunstancias, excepto que provengan de decisiones adoptadas por autoridad competente.

1.2.2. Tasa variable.

Los contratos de préstamo a tasa de interés variable deberán especificar claramente los parámetros que se emplearán para su determinación y periodicidad de cambio.

1.3. Base de liquidación.

Los intereses sólo pueden liquidarse sobre los saldos de capitales efectivamente prestados y por los tiempos en que hayan estado a disposición de los clientes.

1.4. Modalidades de aplicación.

Las tasas se aplicarán en forma vencida, salvo en las operaciones de pago único a su vencimiento, en las que también podrá emplearse la forma adelantada, según se convenga con los clientes.

1.5. Divisor fijo.

1.5.1. General.

365 días.

1.5.2. Préstamos hipotecarios sobre vivienda y prendarios sobre automotores.

360 días, en las operaciones comprendidas en los manuales de originación y administración de esos préstamos.

1.6. Interés punitorio.

- Las tasas de interés punitorio adicional al interés compensatorio, a aplicar en créditos vencidos e impagos de sus deudores durante el período en que se produzcan los atrasos, se concertarán libremente entre las entidades financieras y los clientes.

Las condiciones de su aplicación deberán ser pactadas en términos claros y precisos en los correspondientes contratos. - En los préstamos amortizables mediante pagos periódicos, los intereses punitorios sólo podrán aplicarse sobre el monto de las cuotas vencidas e impagas y no sobre el saldo de deuda total, en el caso de que la entidad acreedora decida percibir dichos servicios sin ejercitar la facultad que se hubiera convenido de considerar toda la obligación como de plazo vencido.

- No podrán aplicarse intereses punitorios en operaciones de adelantos transitorios en cuenta corriente.

En las financiaciones vinculadas a operaciones con tarjetas de crédito, se observará lo establecido en la Sección 2.

1.7. Comisiones u otros cargos adicionales a los intereses.

1.7.1. Requisito.

Su aplicación queda circunscripta, en las condiciones que contractualmente convengan con los clientes, a los servicios que las entidades presten con o sin riesgo crediticio contingente y sobre los importes no utilizados de los acuerdos de asignación de fondos.

En caso de operaciones en mora, su percepción resulta posible en la medida en que se trate del reembolso de erogaciones efectivamente realizadas por las entidades para la protección o recuperación de sus créditos (gastos de protesto, judiciales, de constitución de garantías u otros de índole similar).

1.7.2. Prohibición.

No se admite su aplicación en las operaciones de crédito respecto de los importes efectivamente desembolsados, es decir que incrementen directa o indirectamente las sumas devengadas por intereses compensatorios o punitorios.

Sección 2. Financiaciones vinculadas a tarjetas de crédito.

2.1. Interés compensatorio.

2.1.1. Entidades financieras.

La tasa no podrá superar en más del 25% a las tasas de interés que la entidad haya aplicado, durante el mes inmediato anterior, en las operaciones de préstamos personales sin garantías reales.

2.1.2. Otras empresas emisoras.

La tasa no podrá superar en más del 25% al promedio de tasas del sistema financiero para operaciones de préstamos personales sin garantía real que publique mensualmente el Banco Central de la República Argentina, elaborado sobre la base de información correspondiente al segundo mes anterior.

2.1.3. Forma de cómputo.

- Las tasas se aplicarán sobre los saldos financiados entre la fecha de vencimiento del resumen mensual corriente y la fecha del primer resumen mensual anterior donde surgiera el saldo adeudado.

- Entre la fecha de la extracción de dinero efectivo y la fecha de vencimiento del pago del resumen mensual.

- Desde las fechas pactadas para la cancelación total o parcial del crédito hasta el efectivo pago.

- Desde el vencimiento hasta el pago cuando se operasen reclamos, no aceptados o justificados por la emisora y consentidos por el titular.

2.2. Interés punitorio.

2.2.1. Límite.

La tasa de interés punitorio no podrá superar en más del 50% a la tasa de interés compensatorio que la entidad emisora aplique por la financiación de saldos de tarjetas de crédito.

2.2.2. Forma de cómputo.

Se aplicará cuando no se abone el pago mínimo convenido consignado en el resumen mensual y sobre el importe exigible.

No podrá capitalizarse.

2.3. Publicidad.

2.3.1. Entidades financieras.

Corresponderá observar el procedimiento establecido en la Sección 4.

2.3.2. Otras empresas emisoras.

Deberán exhibir en pizarras colocadas en los locales de atención al público, la tasa de interés compensatorio aplicada en las financiaciones vinculadas a tarjetas de crédito.

2.4. Otras disposiciones.

Las disposiciones contenidas en las Secciones 1., 3., y 4. serán aplicables a las entidades financieras, en la medida que se refieran a aspectos no contemplados específicamente en esta Sección.

Sección 3. Expresión de las tasas.

3.1. Objetivo.

Las tasas de interés deberán expresarse en forma homogénea y transparente dentro del mercado financiero con la finalidad de que los usuarios del crédito dispongan de elementos comparables para su evaluación.

3.2. Exposición en los documentos.

En todas las operaciones, cualquiera sea su instrumentación, corresponde que en los contratos, recibos, notas de débito u otros documentos de relación con los clientes, donde se expliciten tasas o importes de intereses, se deje expresa constancia de los siguientes aspectos.

- Tasa de interés o de descuento anual contractualmente pactada, en tanto por ciento con dos decimales.

- Tasa de interés efectiva anual equivalente al cálculo de los intereses en forma vencida, en tanto por ciento con dos decimales.

- Carácter fijo o variable de la tasa de interés, con indicación en este último caso de los parámetros que se emplearán para su determinación y periodicidad del cambio.

- Costo financiero total, a cuyo efecto se considerará lo establecido en el punto 3.4.

En operaciones pactadas a tasa variable, para el cálculo del costo financiero total se tomará en cuenta la tasa vigente al momento de su concertación, indicando expresamente que ese costo se modificará en función de la variación que experimente la tasa de interés.

3.3. Cálculo de la tasa de interés efectiva anual.

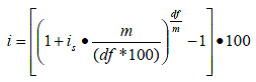

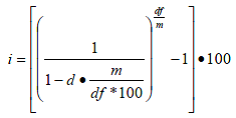

Se utilizarán las siguientes fórmulas.

-

Operaciones en las cuales, según el contrato, los intereses se calculan en forma vencida para percepciones periódicas o íntegras y determinados proporcionalmente a partir de una tasa anual:

-

Operaciones en las cuales, según el contrato, los intereses se calculan en forma adelantada y se perciben íntegramente, determinados proporcionalmente a partir de una tasa anual:

En las expresiones anteriores se entiende

i : tasa de interés anual efectiva, equivalente al cálculo de los intereses en forma vencida sobre saldos, en tanto por ciento, con dos decimales.

is : tasa de interés anual contractualmente aplicada, en tanto por ciento.

d : tasa de descuento anual contractualmente aplicada, en tanto por ciento.

m : cantidad de días correspondiente a cada uno de los subperíodos de percepción de intereses cuando se los cobre en forma periódica, o de la operación cuando se los cobre en una sola oportunidad. Cuando dichos subperíodos sean en días fijos por lapsos mensuales, bimestrales, etc., se consideran a estos efectos como de 30 días, 60 días, etc., respectivamente.

df : 365 ó 360, según el divisor fijo que corresponda utilizar.

3.4. Costo financiero total.

3.4.1. Definición.

Se expresará en forma de tasa efectiva anual, en tanto por ciento con dos decimales, y se determinará agregando a la tasa de interés el efecto de los cargos asociados a la operación, cualquiera sea su concepto, en la medida que no impliquen la retribución de un servicio efectivamente prestado o un genuino reintegro de gastos, teniendo en cuenta los siguientes criterios.

3.4.2. Conceptos computables.

- Integración de cuotas sociales de entidades financieras de naturaleza cooperativa asociada -directa o indirectamente- a las financiaciones.

- Comisiones por la intermediación de la entidad en operaciones de compra-venta de inmuebles vinculadas a préstamos otorgados para su adquisición, en la medida en que exceda el valor normal de plaza.

A tal efecto, también se considerarán las comisiones que le corresponda abonar al vendedor cuando estén a cargo del comprador. - Primas y otras erogaciones por la contratación de seguros en relación con los prestatarios y los bienes objeto de las financiaciones, cuando las respectivas pólizas se hayan endosado a favor de las entidades prestamistas.

- Gastos de apertura y mantenimiento de cuentas de depósitos y los vinculados a tarjetas de crédito y/o de compra asociadas a las financiaciones.

- Gastos originados en la evaluación de los solicitantes de las financiaciones y en la tasación de bienes.

- Erogaciones por envío de avisos de débito y otras notificaciones, tales como los relacionados con la atención de los servicios de amortización e intereses de las financiaciones.

- Impuesto al valor agregado sobre los intereses en el caso de que el prestatario sea consumidor final.

3.4.3. Conceptos no computables.

- Comisiones por acuerdos de utilización de fondos bajo la forma de adelantos en cuenta corriente, en la medida en que ellas respondan estrictamente a la asignación y no estén vinculadas al capital efectivamente utilizado.

- Impuestos nacionales, provinciales y municipales que graven:

- Los préstamos prendarios y personales.

- La adquisición de bienes (excepto inmuebles) sobre los que se constituyan gravámenes o cauciones en garantía de la asistencia crediticia otorgada por la entidad.

- La adquisición de bienes inmuebles, salvo que la entidad financiera intermedie en la operación de compraventa, en cuyo caso los tributos resultarán computables en la parte que corresponda al vendedor cuando el comprador, por cualquier motivo, se haga cargo de ellos.

- La constitución de hipotecas en garantía de préstamos otorgados por la entidad.

El impuesto al valor agregado sobre los intereses en operaciones con consumidores finales tendrá, a los fines de esta norma, el tratamiento indicado en el punto 3.4.2.7.

- Tasas, tarifas y otras retribuciones por servicios de reparticiones públicas tales como las encargadas de la recaudación de tributos, los registros de propiedades y de empresas de servicios públicos, correspondientes a:

- Emisión de certificados de deuda, inscripción de bienes, etc., respecto de bienes cuya adquisición sea objeto de la financiación otorgada por la entidad.

- La constitución de gravámenes y cauciones en garantía de financiaciones otorgadas por la entidad.

Solo en la medida en que corresponda al reintegro del importe exacto de esos conceptos, con la salvedad de que cuando la entidad financiera intermedie en la operación de compraventa de inmuebles, los tributos resultarán computables en la parte que corresponda al vendedor cuando el comprador, por cualquier motivo, se haga cargo de ellos.

- Honorarios de escribanía, incluido el reintegro de gastos por diligenciamiento notarial de:

- Emisión de certificados de deuda, inscripción de bienes, etc., respecto de bienes cuya adquisición sea objeto de la financiación otorgada por la entidad.

- La constitución de gravámenes y cauciones en garantía de financiaciones otorgadas por la entidad.

Solo en la medida en que no exceda el valor normal de plaza, con la salvedad de que cuando la entidad financiera intermedie en la operación de compraventa de inmuebles, los conceptos resultarán computables en la parte que corresponda al vendedor cuando el comprador, por cualquier motivo, se haga cargo de ellos.

- Impuesto sobre los intereses pagados y el costo financiero del endeudamiento empresario.

Sección 4. Publicidad.

4.1. En recintos de las entidades financieras.

Las entidades deberán exponer en pizarras colocadas en los locales de atención al público información sobre las tasas de interés de las líneas de crédito (hipotecario, prendario, personal, comercial, tarjetas de crédito, etc.) que ofrezcan a sus clientes, por operaciones en pesos, en moneda extranjera o en títulos valores, con el siguiente detalle:

- Tasa de interés nominal anual.

- Tasa de interés efectiva anual.

- Costo financiero total en los créditos de operatorias específicas (tales como préstamos hipotecarios para vivienda o prendarios para automotores).

- La mayor y la menor de las tasas de interés, cuando respecto de la línea expuesta exista más de una tasa, con su expresión en los términos de los puntos precedentes.

- Tasa de interés activa promedio ponderada por operaciones concertadas en el mes anterior al que corresponda.

En todos los casos, las tasas deberán expresarse en tanto por ciento con dos decimales.

4.2. En medios gráficos o en otros medios distintos de los previstos en el punto 4.3.

El ofrecimiento publicitario, a través de cualquier medio masivo o individual (periódicos, revistas, carteleras en la vía pública o en obras en construcción, internet, folletos, correspondencia, etc.), o en otros lugares distintos de los locales de atención al público, en los que se promocionen créditos específicos -tales como préstamos hipotecarios para vivienda, prendarios para automotores, personales o mediante tarjetas de crédito-, haciéndose mención de la cantidad de cuotas y/o el importe de ellas y/o la tasa de interés, determinará que las entidades deban exponer en forma legible y destacada la siguiente información:

- Tasa de interés nominal anual.

- Tasa de interés efectiva anual.

- Costo financiero total.

- Carácter fijo o variable de la tasa de interés.

Las tasas deberán exponerse en tanto por ciento con dos decimales, discriminando las que correspondan a operaciones en pesos de las de moneda extranjera.

Sin perjuicio de ello, la publicidad del costo financiero total deberá efectuarse en una tipografía de tamaño mayor o igual a la más grande que se utilice para informar el nivel de la tasa nominal anual y/o la cantidad de cuotas y/o su importe.

4.3. Publicidad por medios radial, televisivo o telefónico.

En la publicidad radial o televisiva de las operatorias mencionadas en el punto 4.2. y solo cuando se haga referencia a importes de cuotas y/o al nivel y/o clase de tasa de interés, procederá informar en forma adicional exclusivamente el costo financiero total, otorgándole idéntico tratamiento en cuanto a duración y tipografía de la gráfica que se exponga, dicción, cantidad de repeticiones y nivel de audición que el que se adjudique a la mención y/o exposición de los importes de cuotas y/o nivel y/o clase de tasa de interés.

4.4. Publicidad de cuotas.

En la publicidad -cualquiera sea el medio- de valores de cuotas respecto de casos concretos (tales como financiación de una determinada unidad de vivienda o de un vehículo o préstamo personal), el importe que se exponga deberá resultar del cálculo que incluya todos los conceptos que estarán a cargo de los prestatarios (amortización de capital, interés, primas por seguros exigidos en el contrato, gastos de mantenimiento de cuentas asociadas al préstamo, impuesto al valor agregado (IVA) y demás conceptos que se incluyan en la primera cuota -integren o no el costo financiero total, excepto los impuestos, distintos del IVA, y las tasas y contribuciones que puedan gravar las operaciones según la jurisdicción de que se trate, los cuales no se considerarán-), además de observar las exigencias establecidas en los puntos 4.2. y 4.3., según corresponda.

Se aclarará si los importes son fijos o variables en función de modificaciones en la tasa de interés.

4.5. Uso de siglas.

Solo podrán utilizarse siglas o abreviaturas para identificar las tasas de interés nominal y efectiva anuales, el costo financiero total u otros conceptos luego de haberlos citado con la respectiva aclaración en forma completa.

4.6. Responsabilidad de las entidades.

Las entidades serán responsables de hacer observar las exigencias establecidas en materia de publicidad de tasas en los casos en que empresas constructoras, industriales, comerciales, agentes inmobiliarios, etc., publiciten la venta de inmuebles o de otros bienes o prestación de servicios en avisos en que se mencione su posible financiación a través de alguna entidad comprendida en la Ley de Entidades Financieras, en la medida en que se haga mención de cantidad de cuotas o su importe o de tasas de interés.

Fuente: Banco Central de la República Argentina